De treasuryfunctie omvat alle activiteiten die zich richten op het sturen en beheersen van, het verantwoorden over en het toezicht houden op de financiële vermogenswaarden, de financiële stromen, de financiële posities en de daaraan verbonden risico’s. Met de vaststelling van de Verordening treasury Noord–Brabant 2021 is er expliciet gekozen om het vermogen van onze provincie actief en risicoarm in te zetten voor de doelen die onze provincie heeft gesteld. Afgeleid van deze inzet is er tevens een rendementsverwachting gekoppeld, die kan worden toegevoegd aan de jaarlijkse middelen en zodoende ook bijdraagt aan verwezenlijking van de gestelde doelen.

Financiering, treasury

Beleidskaders

Terug naar navigatie - Financiering, treasury - BeleidskadersDe uitvoering van het treasurybeleid wordt bepaald middels door de rijksoverheid vastgestelde wet– en regelgeving, zoals:

· Provinciewet;

· Wet Financiering decentrale overheden (Wet Fido);

· Ministeriële regelingen, zoals Regeling uitzettingen en derivaten decentrale overheden (Ruddo)

· Regeling Schatkistbankieren en het Besluit Begroting en Verantwoording (BBV),

Maar ook door provinciale regelgeving:

· de Financiële beleids- en beheersverordening provincie Noord–Brabant;

· de Verordening treasury Noord–Brabant 2021;

· de hierop gebaseerde uitvoeringsregels voor GS in het Treasurystatuut Noord–Brabant 2022.

De financiële resultaten van treasury komen in de begroting tot uitdrukking bij het algemeen financieel beleid in het onderdeel algemene dekkingsmiddelen. Het Treasury Committee (TC) is een kwaliteitsinstrument binnen de complexe wereld van treasury en overheid. In het TC wordt bestuurlijke- en inhoudelijke kracht gebundeld om o.a. zo objectief mogelijk naar treasury-dossiers te kijken. Om de objectiviteit en specifieke deskundigheid te verbeteren is in 2023 een adviescommissie ingesteld door GS die GS en PS moet adviseren in het traject van voorstellen in het kader van de publieke taak vanuit de immunisatieportefeuille. De adviescommissie (vergelijkbaar met een investeringscommissie bij private fondsen) bestaat uit drie onafhankelijke leden, bestaande uit een voorzitter en twee leden die in 2023 zijn geworven. Een voorstel in het kader van de publieke taak vanuit de immunisatieportefeuille zal in het proces altijd ter advies aan de adviescommissie worden voorgelegd, voordat – via de TC – GS een voorlopig besluit neemt om het voorstel aan PS voor wensen en bedenkingen voor te leggen.

Wat willen we bereiken?

Terug naar navigatie - Financiering, treasury - Wat willen we bereiken?De doelstellingen van treasury richten zich op:

· Optimaliseren van rendementen;

· Beheersing van risico’s;

· Minimaliseren van kosten;

· Toegang tot vermogensmarkten;

· Inzicht bieden in de ontwikkeling van het EMU-saldo.

Wat gaan we daarvoor doen?

Terug naar navigatie - Financiering, treasury - Wat gaan we daarvoor doen?Treasury-beheer

Rentebaten en -resultaat

Optimaliseren van de rendementen

Het vermogen van de provincie is ondergebracht in twee portefeuilles: de Immunisatieportefeuille en de Investeringsagenda portefeuille. De Immunisatieportefeuille is gericht op het op lange termijn behalen van een rendement ten behoeve van de exploitatie–begroting van de provincie. De Investeringsagenda portefeuille is gericht op het realiseren van de specifiek hiervoor opgestelde investeringsagenda.

In 2021 is, via de ‘Koers 2030’, de beleggingsdoelstelling aangepast aan de toen actuele rentestanden. De doelstelling bedraagt € 106,3 mln. Vanaf 2023 wordt een stapsgewijze ombuiging gerealiseerd van € 30 mln. Dat leidt tot een doelstelling in 2024 van € 89,3 mln. en uiteindelijk in 2025 van € 76,3 mln. Vanaf 2031 wordt dit nog eens verlaagd met € 30 mln. naar € 46,3 mln. Dit doelrendement bestaat uit dividend van Enexis en rendement op het vermogen.

Via investeringen in de publieke taak willen wij allereerst een maatschappelijk rendement realiseren, maar ook een financieel rendement. Daarmee kunnen we of meer doelen realiseren dan nu in de begroting zijn opgenomen, of dezelfde doelen met minder budget uit de reguliere begroting.

De middelen in de investeringsagenda zijn oorspronkelijk belegd op basis van het uitgangspunt dat deze in een periode van 15 jaar worden ingezet. Inmiddels is een kapitaal van € 1 miljard ingezet voor de Brabantse burgers en bedrijven. Het rendement van de investeringsagenda dat het investeringsvolume van € 1 mld. overstijgt, wordt met ingang van 2020 toegerekend aan de rendementen van immunisatieportefeuille en komt zo ten goede aan de dekking van de lopende begroting.

Op basis van de lange termijn liquiditeitsprognose wordt een beleggingsmix (beleggingscategorieën in hoofdlijnen) opgesteld. Uitgangspunt is minimalisatie van de risico’s door voldoende kwaliteit en spreiding van partijen, financieringsinstrumenten, beleidsterreinen en door looptijden af te stemmen op de liquiditeitsbehoefte. Dit alles binnen de bovengenoemde kaders. Conform de wet Fido is de provincie verplicht haar nog niet ingezette liquide middelen onder te brengen bij de “Schatkist” (Verplicht Schatkistbankieren). Zo wordt de EMU–schuld (maximale overheidsschuld is 60% van het Bruto Binnenlands Product) verlaagd. Verplicht Schatkistbankieren wil zeggen dat het agentschap van het ministerie van Financiën de gelden bewaart, maar dat de provincie de volledige zeggenschap behoudt. De provincie heeft hierover in de periode april 2015 tot en met augustus 2022 geen rentevergoeding ontvangen. Sinds medio september 2022 ontvangen wij weer rente bij de schatkist, welke is opgelopen naar 3,65% in augustus 2023. Voor 2024 gaan we uit van € 10 miljoen aan rente–inkomsten op deze rekening. Vanaf 2025 zijn er voorzichtigheidshalve geen rendementen geraamd.

In 2023 zijn tot en met juli in totaal 11 leningen verstrekt aan gemeenten voor in totaal € 273,5 mln., waarvan 2 kasgeldleningen die inmiddels zijn afgelost. Het gemiddeld rendement op de 9 langlopende leningen bedraagt 3,0%. Voor 2024 levert dit ongeveer € 6 mln. aan rente op. De rente is in 2023 gestegen als gevolg van meerdere renteverhogingen door de ECB. De huidige gestegen rente heeft een positief effect op het rendement voor nieuwe investeringen en uitzettingen van de provincie, maar een negatief effect voor particulieren en bedrijven die geld moeten lenen.

De Verordening treasury Noord–Brabant 2021 is door PS op 16 juli 2021 vastgesteld. Op 24 juni 2022 heeft PS de Eerste wijziging Verordening treasury Noord–Brabant 2021 vastgesteld. Deze wijziging is op 6 juli 2022 gepubliceerd en op 7 juli 2022 met terugwerkende kracht vanaf 27 juli 2021 geldend. De Verordening geeft meer ruimte om te investeren in de publieke taak. Naast de nieuwe en aangepaste Verordening treasury is er ook een risicoreserve ingesteld van € 90 mln. voor het opvangen van mogelijke vermogensverliezen. Belangrijk uitgangspunt hierbij is en blijft dat het immunisatievermogen eeuwigdurend in stand dient te blijven (€ 2,252 mld.).

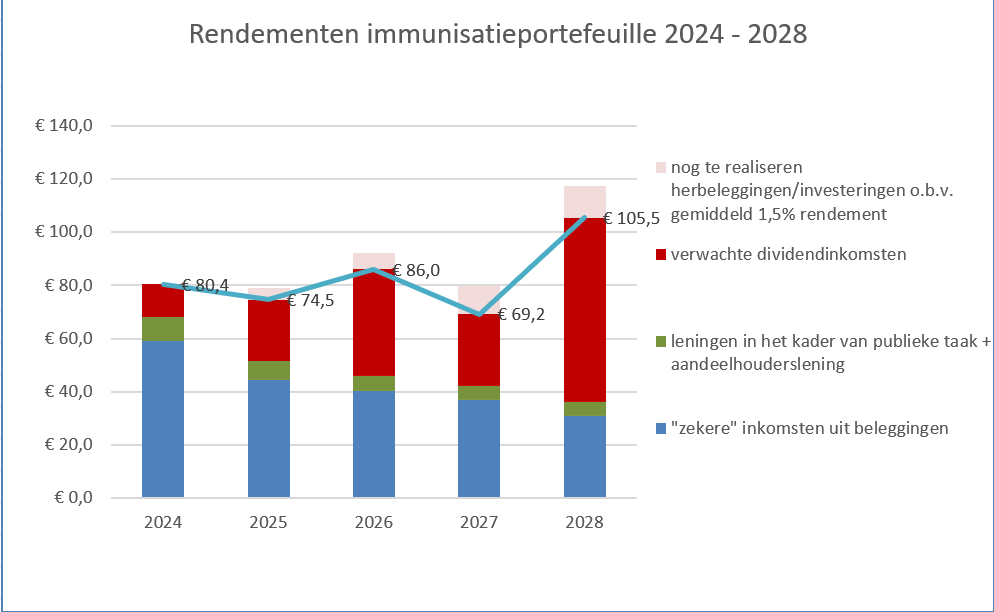

De huidige inkomstenstroom is voor 2024 - 2028 als volgt geprognosticeerd: Grafiek I

Deze grafiek maakt inzichtelijk dat de rendementen fluctueren, maar qua trend oplopend zijn. Dat wordt met name veroorzaakt door de sterke fluctuatie van het dividend van Enexis. In 2024 wordt ‘slechts’ € 12 mln. dividend verwacht, maar is wel € 10 mln. aan rente geraamd vanuit de lopende rekening. In 2025 wordt daar geen rekening mee gehouden. De reden voor het lagere dividend Enexis in 2024 is dat de kosten van transportdiensten en distributieverliezen fors zijn toegenomen. De laatste vooral als gevolg van hogere gas en elektriciteitsprijzen.

De tekorten op de begrote inkomsten zijn vanaf 2021 opgevangen door een onttrekking uit de “buffer” binnen de dividend– en rentereserve die tot en met 2020 is gevoed met incidentele– en meeropbrengsten. Het saldo van de “buffer” bedraagt eind 2022 € 190 mln. Op basis van de huidige rentestand en een nieuwe prognose van het dividend van Enexis vanaf 2023 is de buffer voldoende groot om de tekorten af te dekken tot en met 2031. Bij het bestuursakkoord 2020 – 2023 zijn stapsgewijs (2023-2025) ombuigingen gerealiseerd tot € 30 mln. structureel vanaf 2025. De dividend- en rentereserve wordt ingezet om zorgvuldig het evenwicht te bewaren.

In 2024 bedraagt de rendementsdoelstelling € 89,3 mln. en het verwachte rendement (incl. herbeleggings-rendement) € 80,4 mln., waardoor er een tekort wordt geraamd van € 9,0 mln. De prognose in de begroting 2024 is en blijft een inschatting en een momentopname.

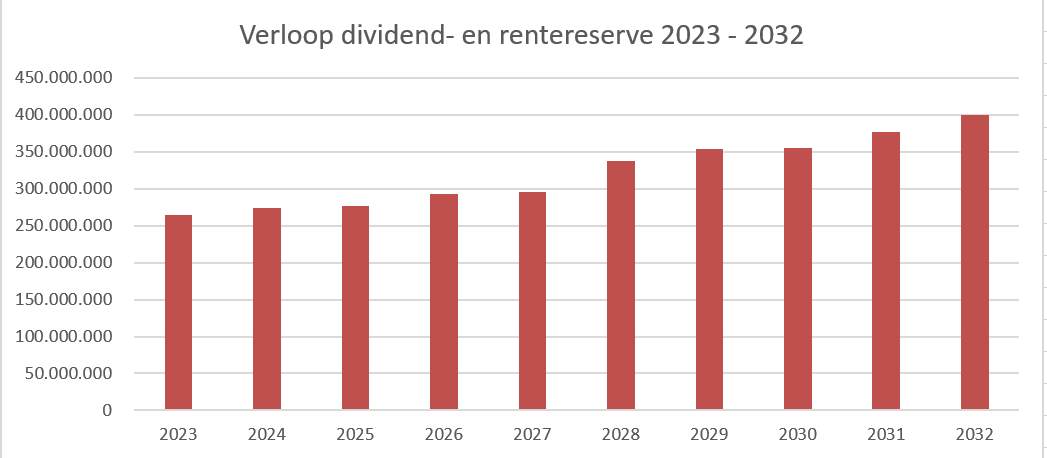

De prognose van de beschikbare buffer tot en met 2032 is als volgt: Grafiek II

In deze “buffer” is rekening gehouden met de extra storting in 2023 en 2024 als gevolg van de compensatie van de Motorrijtuigenbelasting die van het Rijk is/wordt ontvangen van respectievelijk € 37,8 mln. en € 18,9 mln. Vanwege de oplopende rendementen en aflopende rendementsdoelstelling loopt de “buffer” op naar € 350 mln. in 2032.

Naast de “buffer” is er binnen de dividend – en rentereserve ook een “egalisatiedeel”. Ieder jaar vinden er “vaste” onttrekkingen plaats. In de periode 2024 tot en met 2027 loopt het egalisatiedeel naar nihil. Het egalisatiedeel bedraagt per ultimo 2023 € 9,6 mln., zodat het totaal van de dividend – en rentreserve ultimo 2023 naar verwachting € 281,4 mln. bedraagt.

In 2024 wordt er € 5,8 mln. onttrokken uit het “egalisatiedeel” en € 9,0 mln. uit de “buffer”, zodat de totale onttrekking uit de dividend – en rentereserve in 2024 uitkomt op € 14,8 mln.

Conform het Bestuursakkoord: “Samen, Slagvaardig en Slim: Ons Brabant”, zetten we ons vermogen in op een verbrede inzet van de immunisatieportefeuille voor maatschappelijke doeleinden. In 2021 zijn onze randvoorwaarden aangepast in de Verordening treasury Noord–Brabant 2021, welke door PS op 16 juli 2021 is vastgesteld. Daarbij zijn de uitgangspunten duidelijk:

1. Eeuwigdurend in standhouden van het immunisatieportefeuille vermogen en dus een zeer laag risico;

2. Een maatschappelijk rendement;

3. Een financieel rendement van gemiddeld 1%.

Beheersing van de risico’s

Terug naar navigatie - Financiering, treasury - Beheersing van de risico’sHet Treasury Statuut geeft de risico’s aan die intern beheerst moeten worden: markt– (waaronder rente– en valutarisico), krediet– en liquiditeitsrisico’s. Voor elk risico geven we aan hoe de provincie hiermee omgaat.

Tabel I

| Wettelijke verplichtingen (wet Fido) | Wat is het? | Consequentie 2024 |

| Kasgeldlimiet – kortlopende schulden |

De kasgeldlimiet bepaalt het bedrag dat de provincie maximaal als gemiddelde netto–vlottende schuld per kwartaal mag hebben. Voor de provincies is dat vastgesteld op 7,0% van de jaarlijkse begroting. Dat is ongeveer € 98 mln. |

De afgelopen jaren hebben wij ruimschoots voldaan aan deze limiet en dat zal in 2024 ook het geval zijn. |

| Renterisiconorm – langlopende schulden | Het renterisico op langlopende schulden mag de wettelijke renterisiconorm niet overschrijden. De grondslag van de renterisiconorm is het begrotingstotaal en vastgesteld op 20%. Dat is ongeveer € 280 mln. | Deze norm is in 2024 niet relevant voor de provincie aangezien er geen opgenomen geldleningen zijn. |

| Overige risico's | Wat is het? | Consequentie 2024 |

| Valutarisico | Ontstaat door schommelingen in wisselkoersen. | Geen, omdat er alleen middelen worden uitgezet en belegd in euro’s. |

| Kredietrisico’s | Risico op terugbetaling (=wanbetaling) van beleggingen en/of rentebetalingen. Ook in 2024 zullen naar verwachting investeringen worden gedaan en leningen worden verstrekt gedaan met een maatschappelijk doel. Zie hieronder hoe de risico’s daarop worden bepaald en gemitigeerd. |

In juni 2021 is door PS de Verordening treasury Noord – Brabant 2021 vastgesteld en gepubliceerd. In deze Verordening staan geen ratingeisen meer vermeld. Daarmee volgt de provincie de wet Fido en Ruddo. Hierin is bepaald dat de ratingeis minimaal A moet zijn. Ook in 2024 zullen de beleggingen continu worden gemonitord en indien nodig wordt actie ondernomen om de risico’s te mitigeren. |

| Liquiditeitsrisico’s | Het tijdig kunnen voldoen van de facturen en andere betalingsverplichtingen. | De aanwezige liquide middelen worden afgestemd op de verwachte ontvangsten en uitgaven met diverse liquiditeitsplanningen. In verband met de huidige en verwachte hogere rendementen via Verplicht Schatkistbankieren geldt dat wij in 2024 de buffer liquide middelen niet persé heel laag willen houden. |

| Renterisico | Het risico op wijziging (verhoging) van de variabele rente die betaald moet worden. | Er zijn geen rentederivaten meer in bezit. |

Gevolgen van de stijgende inflatie en rente voor onze provinciale begroting

Op dit moment (juli 2023) bedraagt de inflatie 4,6%. Dat wil zeggen dat de consumentengoederen en –diensten (CPI) 4,6% duurder zijn geworden ten opzichte van juli 2023. “Normaal” ligt de Consumentenprijsindex (CPI) op jaarbasis rond de 2%.

De begroting (zowel de inkomsten als uitgaven) van de provincie is voor een deel gevoelig voor inflatie.

Voor wat betreft de inkomsten, onderscheiden we – onder andere – de volgende stromen:

1. Provinciefonds, Algemene uitkering (geraamd in 2024 € 353 mln. excl. Compensatie MRB);

2. Motorrijtuigenbelasting (MRB) (geraamd in 2024 ongeveer € 289 mln.) wordt o.b.v. het lopende bestuursakkoord jaarlijks verhoogd met 1,5%;

3. Dividend en rente uit vermogen immunisatieportefeuille (doelstelling 2024: € 89,3 mln.).

De uitgavenkant bestaat uit structurele en incidentele uitgaven. Alleen de structurele budgetten die worden gedekt uit de algemene middelen (€ 590 mln. in de begroting 2024) worden voor een derde deel geïndexeerd o.b.v. “Prijs netto materiële overheidsconsumptie (imoc)”. En voor een derde deel door een loonindexcijfer. Beide worden bepaald door het Centraal Economisch Plan (CEP) van het Centraal Planbureau. Wij hanteren voor de begroting 2024 een vierjaars gemiddelde (2021 – 2024) van deze percentages. Het effect van een eenmalig hogere prijsindex wordt dus door het gemiddelde sterk beïnvloed.

Per saldo wordt de hoge inflatie aan de kostenkant (€ 590 mln.) gecompenseerd door een hogere Algemene uitkering van het PF (€356 mln.) en door de vaste verhoging van 1,5% van MRB (over € 289 mln.)

Door de stijgende rente – als maatregel om de inflatie te verlagen – is het rendement van onze huidige herbeleggingen toegenomen. Ook onze toekomstige herbeleggingen zullen – o.b.v. de huidige rentestand – naar verwachting toenemen.

Kredietrisico’s in het kader van investeringen en leningen in het kader van de publieke taak

Terug naar navigatie - Financiering, treasury - Kredietrisico’s in het kader van investeringen en leningen in het kader van de publieke taakBij de begroting 2022 is er een extra Risicobuffer voor “vermogensverlies” ingesteld van € 90 mln. Dit is noodzakelijk, omdat ook risicoarm investeren altijd (beperkte) risico’s met zich meebrengt. Deze buffer moet ervoor zorgen dat projecten tot stand kunnen komen en ons vermogen op niveau blijft.

Het risico van de huidige financieringen bedraagt € 7,7 mln. en voor investeringen € 0,1 mln. Dit is berekend op basis van de in de financiële markt gebruikelijke “Value at Risk–methode” (VaR), nadat bij ieder project een initiële risicoberekening is gemaakt. Het bedrag van € 7,7 mln. wordt gedekt uit compartiment I van € 20 mln. van de Risicobuffer. Het bedrag van € 0,1 mln. Wordt gedekt door Compartiment II van € 50 mln. Het restant van de gehele risicobuffer bedraagt derhalve € 82,2 mln. voor het afdekken van nieuwe risico’s.

Tot dusverre heeft zich op de huidige portefeuille geen verlies voorgedaan.

In bijgaande tabel II geven we overzicht van de berekende individuele risico’s van de leningen in het kader van de publieke taak.

tabel II

| Project | Jaar van verstrekking | Resterende som | rente (minimaal) |

Probability of default 1) | Los Given Default (LGD) maximaal 2) |

Expected Loss (EL) 3) | Expected Loss (%) |

| BNG hybride lening |

2016 |

49.800.000 | 4,742% | 0,03% | 90% | 13.887 | 0,03% |

| NWB hybride lening | 2015 | 50.000.000 | 3,100% | 0,03% | 90% | 13.770 | 0,03% |

| Enexis lening 1 | 2022 | 154.140.895 | 2,150% | 0,04% | 90% | 56.684 | 0,04% |

| Enexis lening 2 | 2022 | 5.349.485 | 1,400% | 0,04% | 90% | 1.953 | 0,04% |

|

Gem. Zuid- Oost Brabant (Zonnepanelen) |

2018 | 11.450.874 | div. | 0,03% | 11,25% | 391 | 0,00% |

| Ministerie van Defensie | 2018 | 19.298.992 | 1,410% | 0,03% | 15% | 1.032 | 0,00% |

| Efteling | 2016 | 4.500.000 | 1,745% | 0,66% | 15% | 4.533 | 0,10% |

| Safari Resort Beekse Bergen 1 | 2017 | 32.162.500 | 2,790% | 5,21% | 15% | 258.363 | 0,78% |

| Safari Resort Beekse Bergen 2 | 2022 | 20.000.000 | 1,710% | 5,21% | 15% | 159.035 | 0,78% |

| Woningbouwcorporaties Bergeijk | 2022 | 45.000.000 | div. | 0,03% | 11,25% | 1.523 | 0,00% |

| Eindhoven Airport | 2022 | 55.000.000 | n.t.b. | 0,29% | 45% | 73.964 | 0,13% |

De kans op wanbetaling of verzuim wordt uitgedrukt in de 1) “Probability of Default”. Als de kans zich daadwerkelijk voordoet dan wordt het verlies uitgedrukt in de 2) “Loss Given Default”. Het totale verwachte verlies is dan de 3) “Expected Loss”. Dit zijn individuele berekeningen, zonder rekening te houden met scenario’s en kruisverbanden die zich kunnen voordoen. Via de “Value at Risk”–methode worden deze scenario’s en kruisverbanden wel berekend via 5.000 simulaties. Uiteindelijk wordt dan een integraal risicobedrag bepaald.

Het risico van de leningen aan Pivot Park wordt, samen met de overige financiële risico’s van de financiering van Pivot Park, afgedekt via de Algemene Risicoreserve en de Reserve Ontwikkelbedrijf.

Minimaliseren van de kosten

Terug naar navigatie - Financiering, treasury - Minimaliseren van de kostenVoor het beheer van de beleggingsportefeuilles is sinds 2016 ASR–vermogensbeheer verantwoordelijk. De overeenkomst is in 2023 met een jaar verlengd tot en met 30 november 2024, zonder mogelijkheid voor verdere verlenging. In 2024 zal een nieuwe aanbesteding van de vermogensbeheerder plaatsvinden. BNP Paribas is al geruime tijd geleden als bewaarbank aangesteld. De beleggingen zijn gesplitst in een immunisatieportefeuille en een investeringsagendaportefeuille. De boekwaarden van beide portefeuilles bedragen begin 2024 naar schatting respectievelijk € 2,3 mld. en € 339 mln. Aan het beheer en bewaren van dit vermogen zijn kosten verbonden. Voor 2024 ramen wij de kosten op ongeveer € 244.000 per jaar. Het gaat dan om het beheer en bewaarloon van obligaties alsmede het beheer en afsluiten van leningen aan decentrale overheden.

Het is wettelijk niet toegestaan om te beleggen in obligaties of om de bestaande obligaties te switchen naar een langere looptijd. Wel om te switchen naar dezelfde of kortere looptijd, zoals nu in de praktijk ook gebeurt. De obligatieportefeuilles lopen dus langzaam af. In 2027 valt de laatste obligatie vrij in de immunisatieportefeuille en in 2026 in de investeringsagendaportefeuille. In de plaats van de obligaties zijn leningen aan decentrale overheden de afgelopen jaren toegenomen (saldo per ultimo 2023 bedraagt ongeveer € 1,9 mld.).

Toegang tot Vermogensmarkten

Terug naar navigatie - Financiering, treasury - Toegang tot VermogensmarktenDoor Verplicht Schatkistbankieren voor de provincie is het belang van de toegang tot vermogensmarkten weliswaar veranderd, maar nog steeds essentieel voor het uitzetten van middelen aan decentrale overheden en voor het beheer van de obligatieportefeuilles.

EMU - saldo

Het EMU–saldo voor 2024 bedraagt op basis van de begrotingscijfers 2024 -/- € 158,2 mln. (zie bijlage 14). Bij de begroting 2023 was de inschatting (o.b.v. de meerjarenraming) dat het EMU–saldo in 2024 -/-€ 112,9 mln. zou bedragen.

Renteschema

Terug naar navigatie - Financiering, treasury - Renteschema| Renteschema | € | ||

| a. | De externe rentelasten over de korte en lange financiering | € 0 | |

| b. | De externe rentebaten | -/- € 63.968.353 | |

| Totaal door te rekenen externe rente | -/- € 63.968.353 | ||

| c. | De rente die aan de grondexploitatie moet worden doorberekend | -/- € 0 | |

| c. | De rente van projectfinanciering die aan het betreffende taakveld moet worden toegerekend | -/- € 0 | |

| -/- € 0 | |||

| Saldo door te rekenen externe rente | -/- € 63.968.353 | ||

| d1. | Rente over eigen vermogen | € 0 | |

| d2. | rente over voorzieningen (gewaardeerd op contante waarde) | € 0 | |

| -/- € 63.968.353 | |||

| De aan taakvelden (programma's, inclusief obverzicht overhead) toe te rekenen rente | |||

| e. | De werkelijke taakvelden (programma's inclusief overzicht Overhead) toegerekende rente (Rentomslag) | -/- € 0 | |

| f. | Renteresultaat op het taakveld treasury | -/- € 63.968.353 | |